Новости рынков |Транснефть вполне способна выплатить дивиденды по итогам года не менее ₽180 (ДД — 13%). Более того, мы прогнозируем, что компания заплатит дивиденды и за 2026 г. — Market Power

- 28 ноября 2025, 18:00

- |

Транснефть отчиталась по МСФО за девять месяцев

— выручка: ₽1,1 млрд (+1,7%);

— EBITDA: ₽450 млрд (+4%);

— чистая прибыль: ₽232,7 млрд (-7,7%).

В третьем квартале в РФ выросла добыча нефти, однако снизилась переработка нефтепродуктов из-за массовых атак дронов на НПЗ.

Однако в четвертом квартале ситуация должна наладиться по обоим направлениям.

В октябре компания заявила, что по итогам года транспортировка нефтепродуктов будет выше. Кроме того, в четвертом квартале и 2026 году компания также выиграет за счет роста добычи нефти в натуральном выражении: российские нефтяники в последние месяцы отставали от квоты ОПЕК+ и им придется это наверстать. Вице-премьер Александр Новак недавно озвучил, что сделать это получится до конца 2025 года или в начале 2026-го.

Как мы и предполагали, ситуация с отрицательным свободным денежным потоком в первом полугодии нормализовалась: накопленным итогом вышел в положительную зону (₽24 млрд).

У компании есть запас кэша (отрицательный чистый долг), что также позволит поддерживать прибыль. И по нашим расчетам, она вполне способна выплатить дивиденды по итогам года – более ₽180 на акцию. Более того, мы прогнозируем, что при текущей конъюнктуре компания заплатит дивиденды и за 2026 год. Поэтому мы позитивно смотрим на перспективу инвестирования в бумаги Транснефти.

( Читать дальше )

- комментировать

- 462

- Комментарии ( 0 )

Новости рынков |ВТБ сможет заработать около 500 млрд ₽ чистой прибыли в текущем году и половину направить на дивиденды, ориентировочно около 18 ₽ на акцию (ДД ~ 25%) — Газпромбанк Инвестиции

- 28 ноября 2025, 15:03

- |

ВТБ представил результаты за десять месяцев 2025 года. Чистая прибыль банка за отчетный период составила 407,2 млрд рублей, увеличившись на 0,6% относительно аналогичного периода 2024 года.

Кредитный портфель

Совокупный кредитный портфель до вычета резервов за десять месяцев 2025 года увеличился на 0,5% и составил 23,9 трлн рублей. При этом с начала года ВТБ наращивал долю корпоративного кредитования и сокращал объем розничного кредитного портфеля. Кредитный портфель юридических лиц вырос с начала года на 3,5%, до 16,5 трлн рублей. Кредитный портфель физических лиц в том же периоде снизился на 5,6%, до 7,4 трлн рублей. Доля неработающих кредитов в совокупном кредитном портфеле с начала года до конца октября увеличилась с 3,5% до 3,8%.

Доходы и прибыль

— Чистые процентные доходы за десять месяцев 2025 года снизились на 29,9% г/г вследствие давления стоимости фондирования на чистую процентную маржу на фоне высокой ключевой ставки и составили 316,2 млрд рублей.

— Чистая процентная маржа составила 1,2% за десять месяцев 2025 года против 1,9% за аналогичный период прошлого года.

( Читать дальше )

Новости рынков |Выручка Газпрома за 3кв25 сократится на 8% г/г до 2,2 трлн ₽, EBITDA не изменится и составит 682 млрд ₽, чистая прибыль составит 223 млрд ₽ против чистого убытка в 53 млрд ₽ г/г - РенКап

- 28 ноября 2025, 12:35

- |

В пятницу (28 ноября) Газпром представит результаты по МСФО за 3кв25.

Мы ожидаем, что выручка компании сократится на 8% г/г до 2,2 трлн руб., в основном за счет укрепления курса рубля. При этом EBITDA, по нашим оценкам, не изменится и составит 682 млрд руб., в частности из-за отмены «нашлепки» на НДПИ на газ в размере 600 млрд руб. в год (150 млрд руб. за квартал)

Чистая прибыль составит 223 млрд руб. против чистого убытка в 53 млрд руб. годом ранее. Основная причина – отсутствие в этом периоде значительных начислений отложенного налога на прибыль.

Новости рынков |Мы ожидаем, что выручка группы Аэрофлот за 3кв25 увеличилась на 2% г/г до 264 млрд ₽, скорректированная EBITDA составила 56 млрд ₽ (-16% г/г), а СЧП – 11,5 млрд ₽ (-47% г/г) - РенКап

- 27 ноября 2025, 18:02

- |

Внешние сложности и временные ограничения воздушного пространства оказали существенное негативное воздействие на операционную активность группы: пассажиропоток сократился на 3,2% г/г до 16,6 млн пассажиров, а рост пассажирооборота замедлился до 0,6% г/г до 45,7 млрд пкм. Также вынужденная отмена ряда рейсов и укрепление курса рубля, по нашей оценке, привели к дальнейшему замедлению темпа роста средних доходных ставок.

В результате мы ожидаем, что выручка группы за период увеличилась лишь на 2% г/г до 264 млрд руб. Скорректированная EBITDA составила 56 млрд руб. (-16% г/г), а скорректированная чистая прибыль – 11,5 млрд руб. (снижение в 1,9 раза).

Новости рынков |Мы ожидаем, что результаты Транснефти за 3кв25 практически не изменятся относительно 2кв25: выручка 356 млрд ₽, EBITDA 148 млрд ₽, чистая прибыль 73 млрд ₽ - Ренессанс Капитал

- 27 ноября 2025, 15:14

- |

Мы ожидаем, что результаты компании практически не изменятся квартал к кварталу, что обусловлено противовесными факторами: с одной стороны, 3 квартал традиционно является более слабым для компании с сезонной точки зрения, с другой — рост объемов прокачки позволил во многом компенсировать этот эффект.

Напомним, что компания не раскрывала результаты по итогам 3кв24, поэтому мы проводим сравнение на квартальной базе.

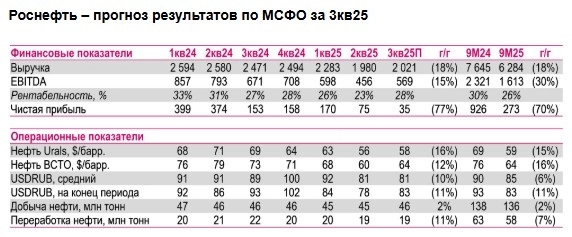

Новости рынков |Мы ожидаем, что выручка Роснефти в 3кв25 сократится на 18% г/г до 2 трлн ₽, EBITDA снизится на 15% г/г до 569 млрд ₽, а чистая прибыль составит 35 млрд ₽ против 153 млрд ₽ годом ранее - РенКап

- 27 ноября 2025, 13:34

- |

В пятницу (28 ноября) Роснефть представит результаты по МСФО за 3кв25.

Мы ожидаем, что выручка компании сократится на 18% г/г до 2 трлн руб. из-за ухудшения конъюнктуры рынка нефти. По этим же причинам EBITDA Роснефти может снизиться на 15% г/г до 569 млрд руб. При этом рост относительно 2кв25 может составить 25% из-за увеличения крэк-спредов, небольшого роста маржи сегмента добычи и объема добычи нефти.

Мы также оцениваем, что чистая прибыль компании составит 35 млрд руб. на фоне падения показателя EBITDA, роста чистых процентных расходов и неденежных убытков, в частности убытка от курсовых разниц.

Новости рынков |При крайне избыточной долговой нагрузке у Сегежи практически не осталось вариантов для выживания, кроме рефинансирования по высоким ставкам или очередной допэмиссии - Market Power

- 27 ноября 2025, 12:58

- |

Сегежа отчиталась по МСФО за девять месяцев:

— Выручка: ₽68,3 млрд (-10% год к году);

— Скорр. OIBDA: ₽3,1 млрд (-63%), рентабельность 4,6%;

— Скор. чистый убыток: ₽19,5 млрд (31%);

— Чистый долг: ₽61,2 млрд (-57%).

Падение выручки говорит о том, что в сектре наблюдается стагнация. На компанию давит негативная макроконъюнктура в том числе укрепление рубля.

Падение операционной прибыли гораздо сильнее. Высокая доля постоянных затрат при снижениие цен и объемов реализации привели к тому, что маржа резко схлопнулась. Допэмиссия не решила ситуацию с долгом компании окончательно. Компания остается убыточной на операционном уровне. Все заработанные деньги уходят на процентные платежи. Как следствие, мы видим гигантский убыток.

Несмотря на предыдущую допэмиссию долговая нагрузка в текущих условиях выглядит избыточной. И у компании, по сути, не так много вариантов дальшейшего выживания. Это либо рефинансирование по высоким ставкам, либо — очередная допэмиссия.

Источник

Новости рынков |По итогам 2025 г. чистая прибыль Мосбиржи может снизиться на 25% относительно прошлого года, по оценкам аналитиков — Ведомости

- 27 ноября 2025, 09:20

- |

Квартальная прибыль Мосбиржи превысила ожидания Ренессанс Капитала и Синары благодаря меньшим операционным расходам, несмотря на рост численности персонала. Чистый процентный доход сохранился на уровне 14 млрд руб., хотя ставка RUONIA снизилась на 2,6 п. п. до 18,1%.

Прибыль поддержало восстановление резерва на 1 млрд руб. Скорректированная чистая прибыль в 16,5 млрд руб. совпала с ожиданиями. Рост комиссионных доходов обеспечили облигационный и срочный рынки.

По итогам 2025 г. чистая прибыль может снизиться относительно 79 млрд руб. прошлого года. Прогнозы: Финам – 59,9 млрд руб. (-24%), Альфа-банк – 58–60 млрд руб., Эйлер – 58 млрд руб.

Снижение ключевой ставки ЦБ с 21% до 16,5% окажет давление на процентный доход, но стимулирует переток средств с депозитов на биржу и активизацию IPO.

Целевые цены на акции: Т-инвестиции – 182 руб. (+4,9%), Альфа-банк – 200 руб. (+15,3%), Финам – 237 руб. (+36,6%), Эйлер – 240 руб. (+38,3%).

Источник

Новости рынков |Акции Черкизово справедливо оценены рынком в данный момент — Газпромбанк Инвестиции

- 26 ноября 2025, 14:19

- |

Группа Черкизово, финансовые результаты за 9 месяцев 2025 года.

— Выручка за 9 месяцев выросла на 11,2%, достигнув 210,7 млрд рублей. Рост обеспечен увеличением объемов производства на 3,6% и ростом цен на 7,3%. В третьем квартале динамика ускорилась — выручка выросла на 14% благодаря росту цен в среднем на 13% во всех сегментах, включая куриное мясо (+12,9%) и свинину (+18,8%).

— Скорректированная EBITDA (прибыль до уплаты процентов, налогов и амортизации) за 9 месяцев составила 39,8 млрд рублей (рост +11,2%г/г), при этом в третьем квартале рост ускорился до 47,1%. Рентабельность по скорректированному EBITDA сохранилась на уровне 18,9%. Рост обеспечен высокой рентабельностью скорректированной валовой прибыли и программой оптимизации коммерческих и административных расходов.

— Чистая прибыль за 9 месяцев 2025 года показала рост на 5,2% г/г, 23,7 млрд рублей. Однако скорректированная чистая прибыль, продемонстрировала снижение на 39,3% с 16,9 млрд рублей до 10,3 млрд рублей. Такое расхождение объясняется исключением из скорректированного показателя положительного эффекта от переоценки биологических активов, который составил 13,4 млрд рублей за отчетный период.

( Читать дальше )

Новости рынков |По-прежнему нейтрально смотрим на акции Мосбиржи. Чистый процентный доход на фоне снижения ставки будет уменьшаться, что приведет к снижению прибыли в дальшейшем - Market Power

- 26 ноября 2025, 13:20

- |

Мосбиржа отчиталась по МСФО за 3 квартал

— комиссионный доход: ₽19,4 млрд (+31%);

— чистый процентный доход: ₽14 млрд (-44%);

— операционные расходы: ₽11,3 млрд (-1%);

— скорр. EBITDA: ₽24,2 млрд (-19%);

— скорр. чистая прибыль: ₽16,5 млрд (-30%).

Если взглянуть на цифры без контектста, кажется, что все плохо: основные показатели, кроме комиссионного дохода существенно упали.

Однако не следует забывать что 2024 год был для Мосбиржи рекордным, то есть отрицательная динамика – следствие эффекта высокой базы. В 2024 году процентные доходы стремительно выросли благодаря высоким ставкам и увеличению объема размещенных средств. В 2025-м мы видим их закономерное снижение, поскольку ставка падает и наблюдается отток средств со счетов клиентов.

Зато впечатляет рост комиссионных доходов. В прошлом квартале мы наблюдали похожую картину. Мосбиржа чрезвычайно активно предлагает все новые продукты и услуги, отчего клиентская активность растет.

Благодаря этому компания сумела удивить рынок, сгенерировав чистую прибыль выше консенсус-прогноза аналитиков, которые ожидали показатель в районе ₽15,8 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс